Pérennité et création de valeur

Quelle est la suite des 7 années de vaches grasses pour Facebook !

Par Dominique Jacquet

Il y a tout juste un an était posté sur la plateforme le premier film pédagogique qui était consacré à Facebook et s’interrogeait sur la poursuite pérenne d’une période de 7 ans de vaches grasses.

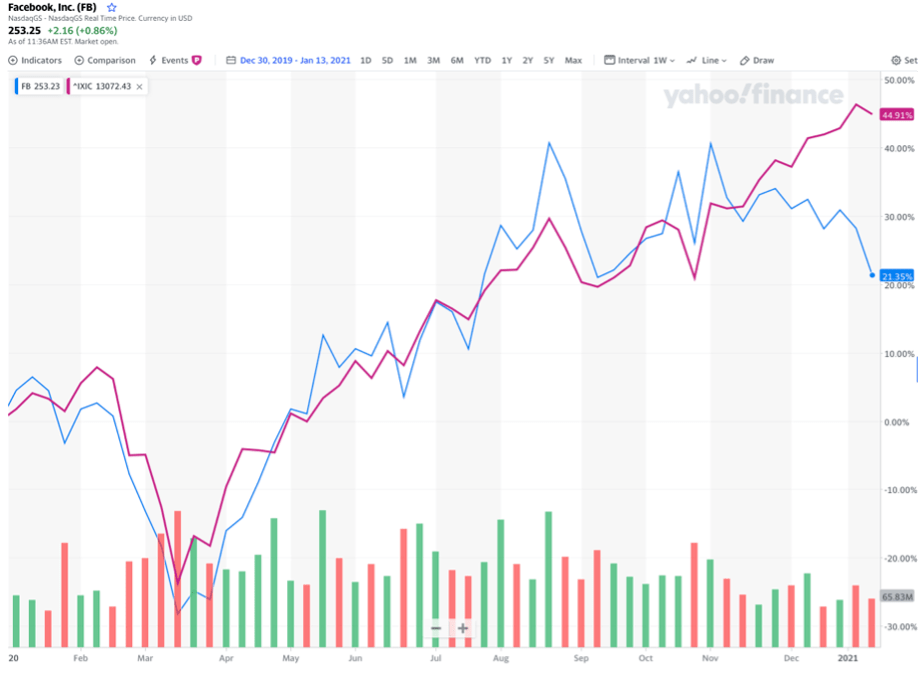

L’année 2020 n’a pas manqué d’animation (…) et il est intéressant d’observer l’évolution comparée de la firme et de son indice de référence, le Nasdaq.

Le graphe suivant (source : Yahoo.finance, Facebook est en bleu, le Nasdaq en rouge) va susciter quelques commentaires :

La trajectoire de Facebook suit de près le Nasdaq jusqu’en novembre puis décroche après l’annonce des résultats du 3ème trimestre (Q3) le 29 octobre. Par rapport au 3ème trimestre 2019, les ventes de Q3 2020 sont en hausse, mais de 22% au lieu de 29% l’année précédente, la rentabilité commerciale (EBIT rapporté au chiffre d’affaires) est égale à 37% (41% en 2019, 42% en 2018), le free cash-flow est en hausse de 7% au lieu de 30%, etc. Conclusion, un ralentissement des perspectives de croissance rentable, donc de création de valeur, ce qui se traduit dans le cours de bourse. La rationalité financière s’applique donc à Facebook ce qui n’est pas une surprise. Encore moins une surprise : les arbres ne montent pas au ciel !

Par contre, il est étonnant de constater que les valorisations précédentes de la firme ne pouvaient se justifier qu’en faisant croître la taille des arbres de manière inconsidérée et illusoire, comme si la rentabilité exceptionnelle de la firme et ses perspectives de croissance ne pouvaient être troublées par aucune perturbation : l’arrivée de concurrents attirés par des perspectives de marché solvable et en croissance, l’entreprise elle-même qui se croit indestructible, ou tout autre raison.

Toute personne ayant été impliquée dans une évaluation d’entreprise sait l’importance de la valeur terminale dans la construction du modèle : on prend le dernier free cash-flow et on le fait croitre à l’infini sur la base d’une pérennité du modèle d’affaires et de la performance financière. Quel optimisme au moment de la transaction et quelles déconvenues plus tard …

Plus réjouissante, mais anecdotique, la performance boursière stratosphérique et éphémère de Signal Advance dont le cours de bourse est passé de $7 à $42 le 11 janvier pour redescendre à $15 le jour suivant lorsque les acheteurs se sont aperçus qu’ils s’étaient trompés de titre : Elon Musk avait fortement recommandé l’utilisation de la messagerie cryptée Signal, diffusée par une organisation à but non lucratif et il y a eu méprise sur le nom… Quand le réflexe remplace le cerveau…

Si les investisseurs avaient interprété le tweet « Use Signal » dans une perspective bucco-dentaire, ils auraient peut-être multiplié par 6 le cours de Unilever, producteur depuis 1961 du dentifrice éponyme…

Toute l’équipe de la E-Cademy vous adresse ses meilleurs vœux de santé et de bonheur pour 2021 !!!!