Création de valeur…

L'évolution de la rentabilité économique de Carrefour

Par Dominique Jacquet

Lorsque, le 18 février dernier, Carrefour a présenté ses comptes annuels 2020, le marché a pu constater que l’amélioration de la rentabilité économique et financière, entamée en 2018, se poursuivait : amélioration sensible du résultat d’exploitation et du cash-flow libre, réduction de la dette, annonce de la reprise du dividende payé en cash et non en titres.

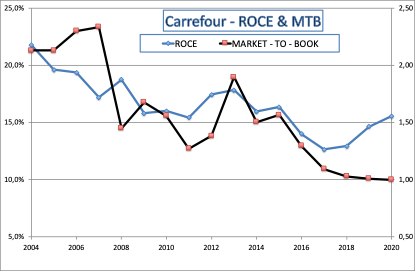

Un calcul rapide montre que la rentabilité des capitaux engagés (le fameux ROCE) dépasse maintenant 15%, en progression de 3% par rapport à 2017.

Le cours a très fortement réagi à cette annonce en clôturant à 14,57€, soit une baisse de 4 centimes d’Euro par rapport au jour précédent… Il était de 16€ environ il y a 3 ans.

La valeur d’entreprise de Carrefour (EV = capitalisation boursière + endettement financier net de trésorerie) se retrouve en définitive identique aux capitaux engagés comptables et la firme ne génère, ni ne détruit de valeur.

Or, un ROCE avant impôts de 15% mérite un traitement plus favorable. Le ratio dit Market-To-Book s’obtient en divisant la valeur d’entreprise par les capitaux engagés comptables : MTB = EV / CE. Si le MTB est supérieur à l’unité, il y a création de valeur, destruction dans le cas contraire.

Voici la corrélation entre ROCE et MTB pour Carrefour sur plus de 15 ans.

Ce graphe nous rappelle que la création de valeur est issue de la performance financière !

Or, on montre que ce ratio, en l’absence de croissance, est théoriquement égal au ratio du ROCE après impôts divisé par le coût du capital. Le coût du capital de Carrefour est vraisemblablement compris entre 5% et 6% et le groupe mériterait donc un MTB de 1,5 ou 2, davantage sous hypothèse de croissance…

Ce décalage entre valeur de marché et valeur « méritée » s’appelle un credibility gap, déjà évoqué dans ces lignes. Il apparaît lorsqu’une entreprise aborde un virage stratégique ou se redresse après une période difficile, ce dernier cas décrivant bien la situation de Carrefour.

Nous n’avons jamais observé de credibility gap se « refermer » en moins de 4 ans, mais il faut parfois plus de temps pour que le marché soit convaincu du caractère durable du redressement. Or, il n’est apparu qu’il y a 3 ans… Patience ?

S’il est une personne qui est dès aujourd’hui convaincue du retour à la performance durable, c’est bien Alain Bouchard, fondateur et propriétaire d’Alimentation Couche-Tard, société Canadienne qui propose le 12 janvier dernier 20€ par action pour prendre le contrôle de Carrefour. Le cours monte modestement à 18€ en séance pour redescendre à 15€, les autorités françaises s’opposant immédiatement au rapprochement.

Cela s’appelle un « prolongement de credibility gap »…